(Hilfe für Privatanleger in Österreich )

Gastbeitrag Gerd Karlhuber und Lukas Krainz von Blockpit.io

Bis zum 30. Juni läuft noch die Frist für die elektronische Jahressteuererklärung über FinanzOnline in Österreich!

Wann besteht eine Steuerpflicht?

Gemäß österreichischen §31 EStG, sind nicht zinstragende Veranlagungen in Kryptowährungen als Spekulationsgeschäft dann steuerrelevant, wenn der Zeitraum zwischen Anschaffung und Veräußerung nicht mehr als ein Jahr beträgt. Die Versteuerung unterliegt nicht den Einkünften aus Kapitalvermögen! Die Freigrenze beträgt 440 Euro, wobei diese wegfällt, wenn die Freigrenze überschritten wird.

Das Bundesministerium für Finanzen hat in einem veröffentlichten Beitrag zudem klargestellt, dass der Handel zwischen Kryptowährungen als Tauschvorgang anzusehen ist. Jeder Tausch bzw. Realisierung, führt zu einer steuerrelevanten Veräußerung, welche zum jeweiligen Zeitpunkt in Euro, idR gemäß Kurs der Kryptowährungsbörse, umzurechnen ist. Vom Veräußerungserlös können Anschaffungskosten in Abzug gebracht werden. Welche „Tranche“ der Steuerpflichtige veräußert, kann beliebig zugeordnet werden, sofern lückenlos hinsichtlich Anschaffungszeit und -kosten dokumentiert laut BMF. Ansonsten kommt die FIFO Methode (First-In-First-Out) zur Anwendung, wonach die jeweils ältesten Bestände zuerst als verkauft angesehen werden.

Wann herrscht Steuerfreiheit?

Steuerfrei hingegen ist die Veräußerung, wenn zwischen Anschaffung und Verkauf mindestens ein Jahr vergangen ist (365 Tage). Gegenüber dem Finanzamt ist man hier in der Nachweis und Dokumentationspflicht.

Warum eine Dokumentationspflicht?

Hinsichtlich der Dokumentationspflicht ist es notwendig, alle Transaktionen auf Kryptowährungsbörsen, sowie Wallets offen zu legen (Deposits, Trades und Withdrawals). Demnach ist die vollständige Transaktionshistorie maßgeblich und muss vom Steuerpflichtigen belegt werden, gemäß dem angegebenen realisierten Gewinn in der Steuererklärung. Diese Komplexität und hohen Dokumentationserfordernisse werden mit dem automatisierten Blockpit Tax Report (https://app.blockpit.io/get-your-free-taxreport) erfüllt. Nichterfüllung der Dokumentationspflicht kann das Finanzamt zu einer Schätzung der Einkünfte berechtigen. Die Verjährungsfrist beträgt 5 Jahre. Im Verdachtsfall bei Steuerhinterziehung kann sogar 10 Jahre rückwirkend ermittelt werden.

Achtung: Negative Einkünfte können mit positiven Einkünften derselben Einkunftsart im gleichen Veranlagungszeitraum verrechnet werden. Führen Spekulationsgeschäfte in einem Kalenderjahr insgesamt zu einem Verlust, ist dieser nicht ausgleichsfähig (vgl. § 31 Abs. 4 iVm 2 Abs. 2 EStG).

Wo müssen Gewinne aus Kryptowährungen eingetragen werden?

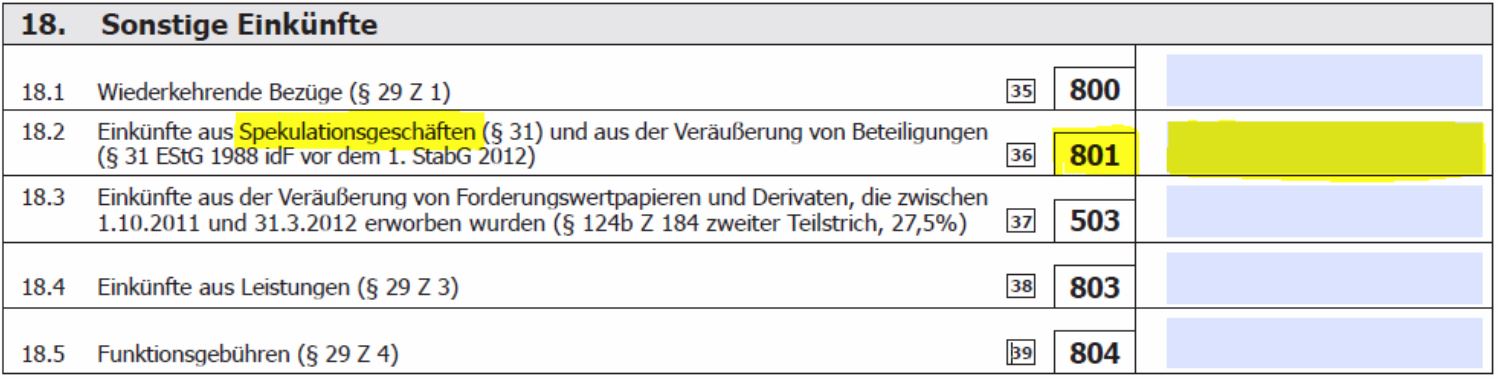

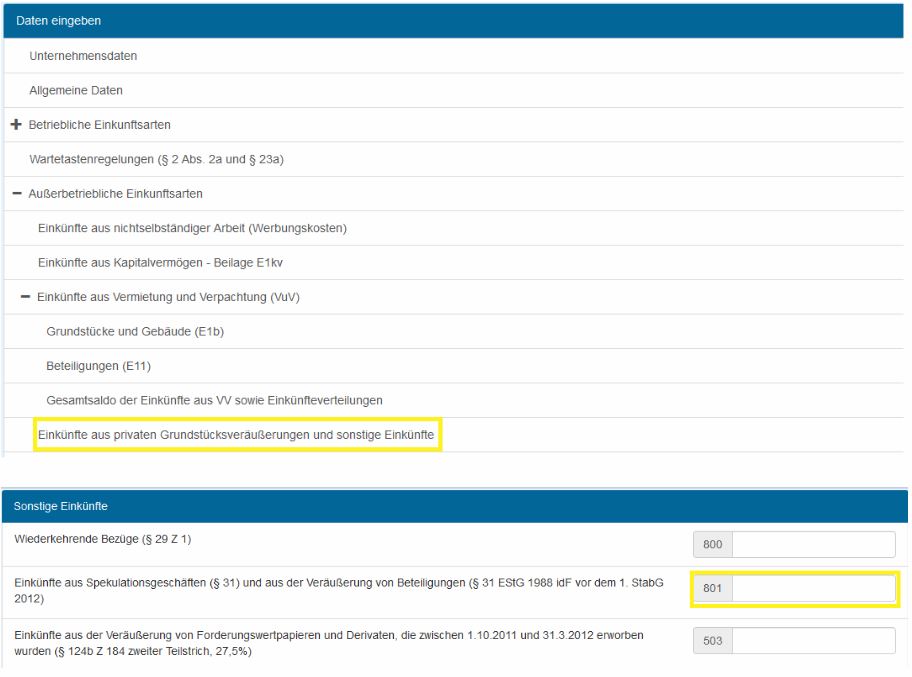

Die Summe aller steuerbaren Veräußerungsergebnisse stellt – bei Überschreitung der jährlichen Freigrenze von 440€ – die steuerpflichtigen sonstigen Einkünfte dar (unter Kz 801 einzutragen).

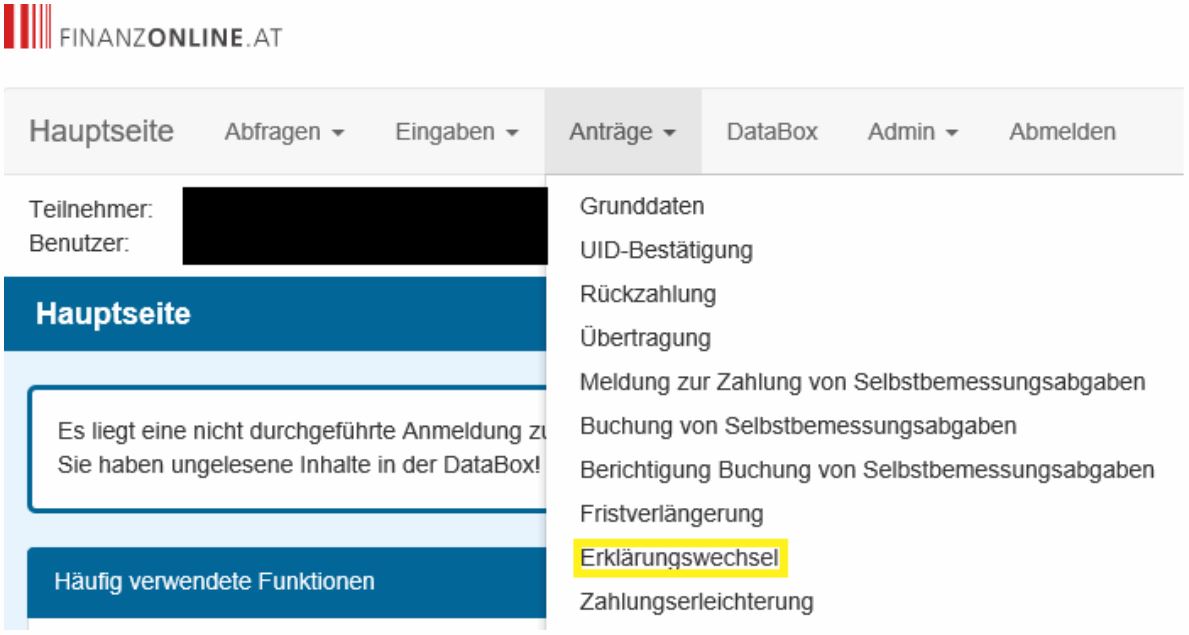

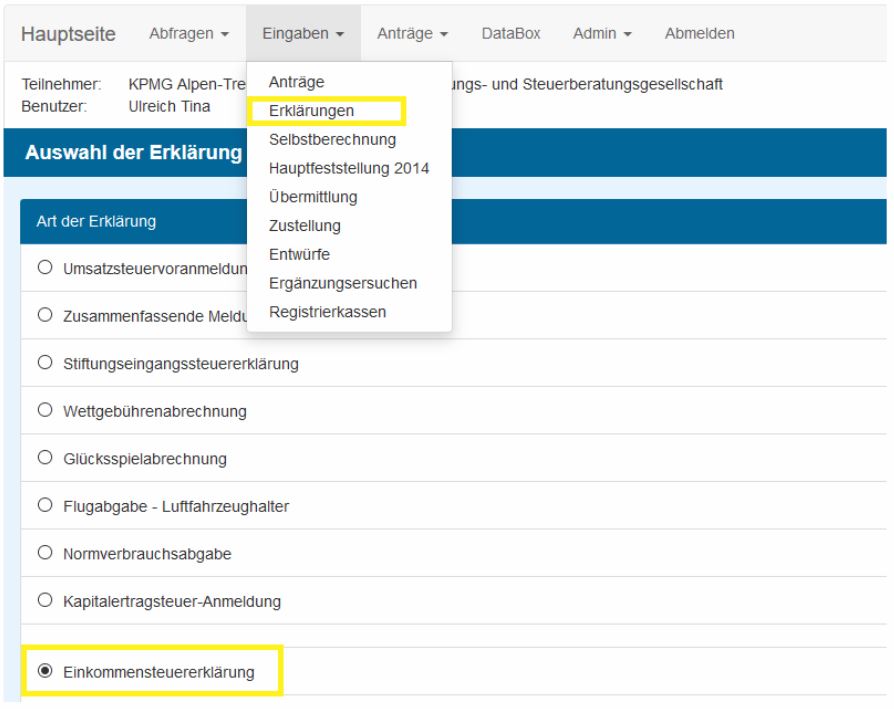

Sofern man als Privatperson bisher keine Einkommensteuererklärung, sondern eine Arbeitnehmerveranlagung abgegeben hat, muss zuallererst ein Erklärungswechsel, direkt in FinanzOnline, zur Einkommensteuererklärung durchgeführt werden.

Schritt 1: Erklärungswechsel zur Einkommensteuererklärung

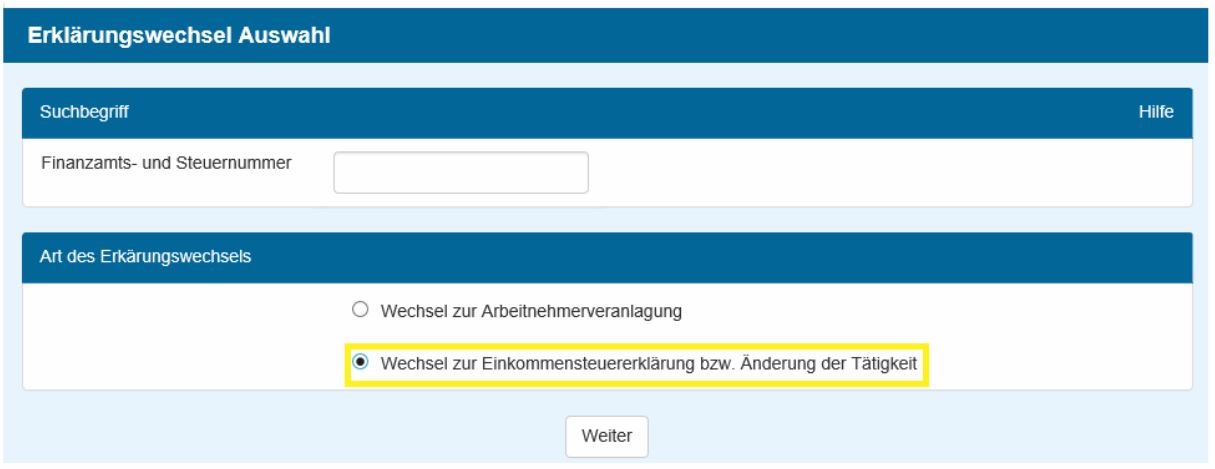

Schritt 2: Steuernummer eintragen und auf „Wechsel zur Einkommensteuererklärung bzw. Änderung der Tätigkeit“ klicken.

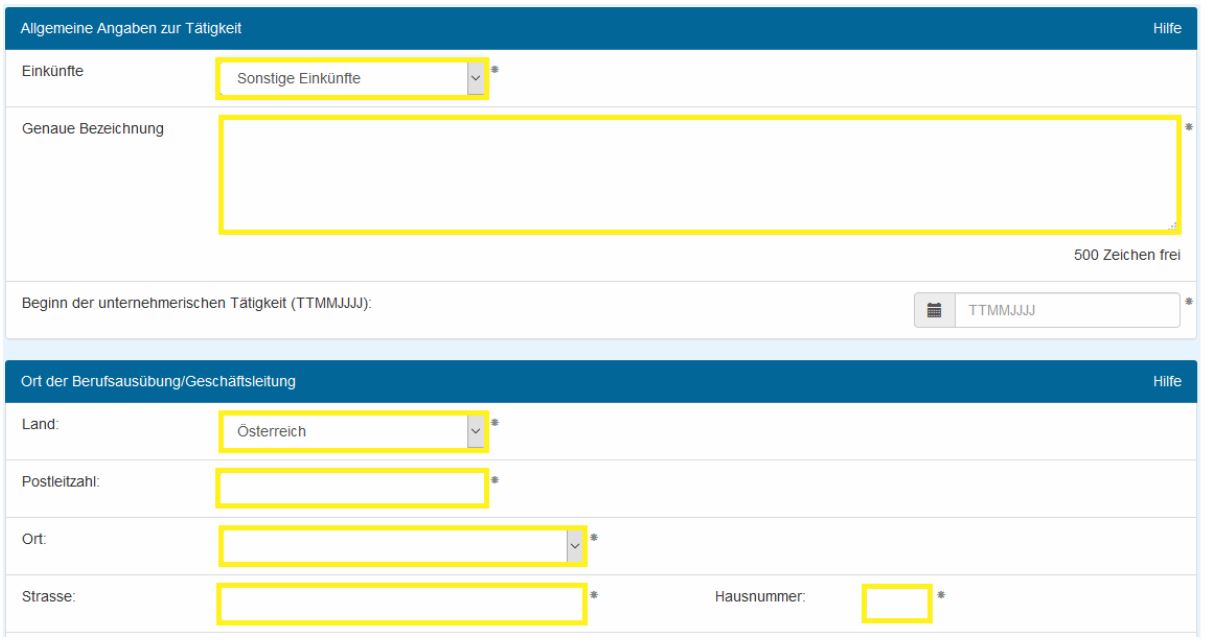

Schritt 3: Einkunftsart „Sonstige Einkünfte“ auswählen und im Feld „Genaue Bezeichnung“ die Beschreibung der Tätigkeit eintragen (z.B. Einkünfte aus Spekulationsgeschäften). Beginn der Tätigkeit und der Ort der Berufsausübung (idR Wohnanschrift) ist ebenso einzugeben.

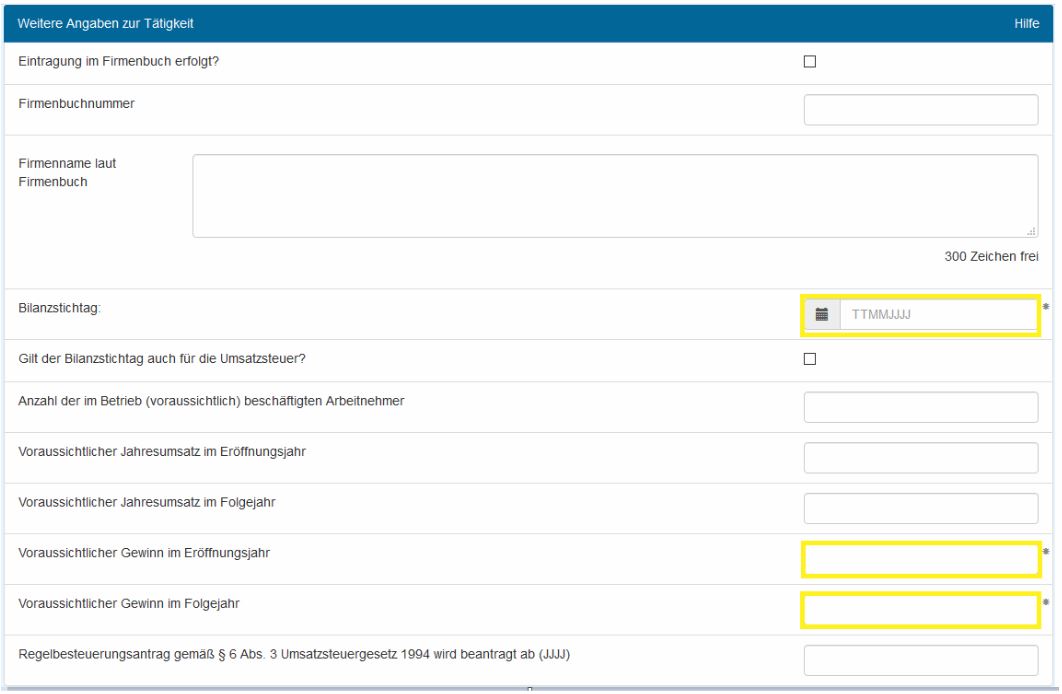

Schritt 4: Bei “Bilanzstichtag“ ist der 31.12.2017 einzutragen und bei „voraussichtlicher Gewinn im Eröffnungsjahr“ ist der errechnete steuerpflichtige Gewinn aus der Veräußerung von Kryptowährungen in einer Summe einzutragen. Für das Folgejahr kann eine Schätzung oder Null eingetragen werden (Pflichtfeld). Anschließend auf „Prüfen und Einbringen“ klicken.

Schritt 5: Nach dem erfolgten Erklärungswechsel steht das Einkommensteuererklärungs-Formular „E1“ in FinanzOnline zur Verfügung. In der Einkommensteuererklärung müssen die steuerpflichtigen Gewinne aus der Veräußerung bzw. dem Tausch von Kryptowährungen unter dem Punkt „Außerbetriebliche Einkünfte“ aus privaten Grundstücksveräußerungen und sonstige Einkünfte“ aus Spekulationsgeschäften (§31) und aus der Veräußerung von Beteiligungen (§ 31 EstG EStG 188 idF vor dem 1. StabG 2012“ (Kennzahl 801) eingetragen werden.

Der Originalpost ist unter https://blog.blockpit.io zu finden.

Abschließender Hinweis und Haftungsausschluss:

Wir empfehlen allen Steuerpflichtigen, sämtliche Einkünfte aus Kryptowährungen transparent und sauber zu dokumentieren. Diese Nachweise können und werden vom Finanzamt eingefordert werden. Die oben angeführten Informationen geben einen ersten Überblick und erheben keinen Anspruch auf Vollständigkeit. Bei individuellen Fragestellungen zu Kryptowährungen und Steuern empfehlen wir eine fachkundige Beratung. Der Seitenbetreiber (Straube IT GmbH), sowie auch die Blockpit GmbH übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit.

Veröffentlicht am: 05.06.2018